こんにちは。趣味グラマのNobu(@nm_aru)です。

今日は私が株式投資について後悔しているたった一つの事を書きたいと思います。

株式投資に対する後悔と言うと、大損したのかとか、借金したのかとか、色々あるかもしれませんが、今回書くのは「なぜもっと早く始めなかったのか」という事についてです。

この記事では積立投資の事を書きつつ、配当金狙いの事も書いていたりと、詳しい人が見たら突っ込みどころ満載かもしれませんが、私が20年前の自分に伝えたい内容を書いていますのでご容赦下さい(笑)

株式投資は若いうちから始めるのが良い!

株式投資の素人にとって時間は最強の味方

株価は上がったり下がったりします。

株式投資に不慣れであったり、本業が忙しく株式投資に時間を割けない場合、株価の上がったり下がったりを上手く捉えて利益を上げると言うのは非常に難しいです。

そんな我々に味方してくれるのは「時間」です。

株は短期的には大きく値下がりする場合もありますが、数十年単位で見ると基本的には右肩上がりで上昇します(日本市場の場合は微妙かもですが…)

以下のチャートは、米国のダウ平均(日本の日経平均のようなもの)の値動きのチャートです。

何度か大きく下げている箇所はありますが、基本的には右肩上がりですね。

歴史は繰り返すという事を信じて、長い時間をかけてコツコツと投資を行い、最後にある程度の利益を得ると言うのが、時間を味方につけた投資手法になります。

いわゆる、「積立投資」と言われる投資の仕方です。

積立投資は40代や50代になってから始めるより、20代から始めたほうが、より多くの時間を味方にする事ができるので、とても有利になります。

もちろん、素人と言っても、株とは何なのか、どうやって買うのか等、最低限の知識は必要になりますので、そこは体系的に学べる書籍を1冊読めば良いと思います。

株式投資を始めると、財務諸表に興味がわく

株を購入し始めると、企業が発表する決算内容が気になるようになります。

そうなると、決算内容を自分である程度読めるようになりたいと思うのが自然の流れですね(そうですよね?)

決算内容は企業が発表する財務3表(損益計算書、貸借対照表、キャッシュフロー計算書)を読む事で詳しく知る事ができます。

ただ、書かれている内容を全て正確に理解するのはとても大変で、専門的な知識も必要になるので、我々のような素人は売上高が伸びているか、営業利益が出ているのか等の簡単なところから見ていけるようになれば良いと思います。

もっと詳しく知りたいとなってきたら、書籍に頼れば良いのです。

下記の書籍は、財務3表がお互いに繋がっているという事を優しく丁寧に説明してくれていて、とても参考になりました。

決算書がある程度読めると言うのは、仕事上でも活かせる時があるので、株を購入しない場合でも身につけておいて損のない知識です。

老後の心配を早いうちから減らす事ができる(場合がある)

老後に2000万円必要と言われるなか、退職金でそれぐらい貰えるから平気という人は恐らく少数派だと思います。

そうなると、自分でそのお金を作っていく必要がありますが、40歳や50歳を過ぎてから考え始めたのでは間に合わない可能性があります。

そこで、若いうちから時間を味方につけつつ、コツコツと投資をしていくというのが、老後の心配を減らしていく最善の方法です。

もちろん、老後のために働く訳ではないので、若いうちにしか出来ない事はしっかりやりつつ、バランスを取りながらですが(笑)

投資するためのお金を確保するには固定費の削減が効果的

株式投資をするには、まずは元になるお金が必要になります。

そこでお勧めなのは固定費の見直しです。固定費とは、生活しているだけで毎月必ずかかる費用(家賃、水道光熱費、携帯電話料金など)の事です。

ここを見直して削減する事が出来ると、今まで自動的に消えていたお金が手元に残る事になるので、とても効果的です。

固定費の削減については、以下の記事も参考にしてください。

例えばNTTドコモの株を買い続けたらどうなったか

例えばNTTドコモの株を買い続けたらどうなったのか調べてみました。

なぜNTTドコモなのかと言うと、私は過去にNTTドコモの配当金を魅力的に感じ、2006年にNTTドコモの株を購入しましたが、その後3000円値上がりした段階で、配当金より値上がり益を選んでしまい売却していたのです。

しかし、そこで3000円の誘惑に負けずに、その後もNTTドコモの株を購入し続けていたらどうなったのか…その結果が以下の通りです。

- 2006年から投資を開始

- 4ヶ月に1度定期的に購入(4月、8月、12月)

- 配当金はそのまま貯金

| 投資元本 | 現在残高 | 差額利益 |

| 8,202,950円 | 12,579,000円 | +4,376,050円 |

| 配当金合計 | 2,537,700円 |

| 差額利益+配当金 | 6,913,750円 |

投資に「たら」「れば」は禁物なので、上記の数字は妄想に過ぎません。

しかし、長期でコツコツ投資を行うとこうなると言う一例になると思います。

配当金狙いや長期投資なら米国株がおすすめ

NTTドコモの例を出しましたが、配当金狙いや長期的な値上がりを期待するなら、米国の株に投資するのも良いと思います。

最初のダウ平均のチャートにある通り、米国株は基本的には長期で見れば右肩上がりのため、日本株よりも安心して購入する事ができます。

そして、日本の不況が米国に影響を与える事は殆どありませんが、米国の不況は日本の景気、株価に大きな影響を与えます。つまり、以下の表の考え方になるので、それであれば米国株を買っていた方が良いよねという事です。

| 米国株 | 日本株 | 可能性 |

|---|---|---|

| 上昇 | 上昇 | ◎ 大いに有り得る |

| 下落 | 下落 | ◎ 大いに有り得る |

| 上昇 | 下落 | ◯ 普通に有り得る |

| 下落 | 上昇 | × ほぼ有り得ない |

これは株価のニュースでも「前日の米国株が下がった影響で〜」と良く聞くセリフからも分かります。まぁ、株価下落の理由なんて後付けなので何とでも言えるよねと思っていたりもしますが(笑)

私は4年ほど前から米国株に投資しており、今後も基本的には米国株を中心に投資を続ける予定です。

このあたりの事は、また別の記事でご紹介できればと思います。

株式投資への懸念点

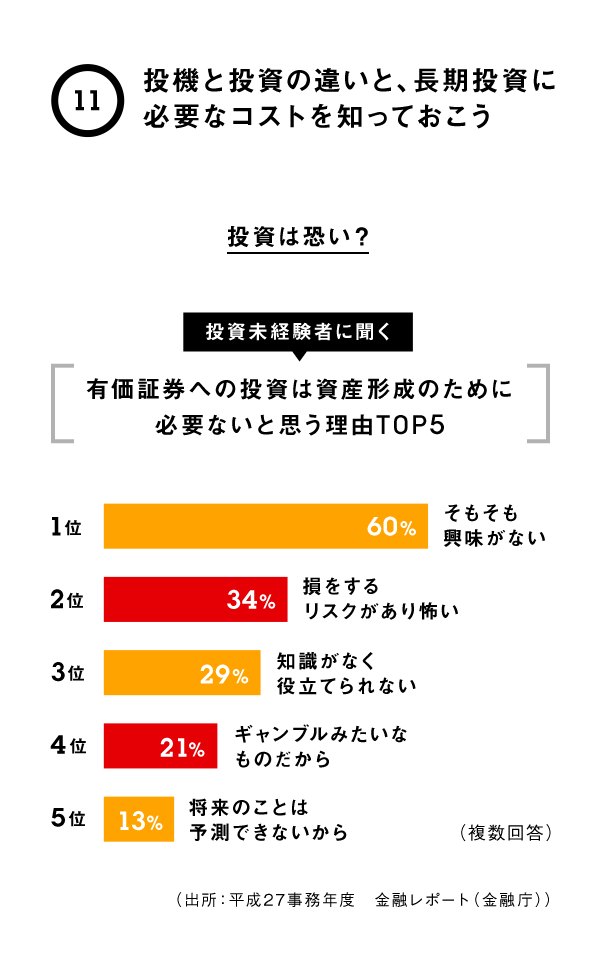

株式投資なんてギャンブルじゃないの?

「株はギャンブル」

こういった考えは確かにありますし、そういった側面がある事も否定はできません。

株式投資でも信用取引を行ったりする場合は、最悪破産してしまう可能性もあります。

しかし、そういった投資の仕方は「投資」ではなく「投機」です。

上記のサイトは東京証券取引所が運営しているサイトで、投資について漫画や動画、図解も使って非常に分かりやすく解説してくれているので、投資に対して不安を抱いている人には必読のサイトです!

毎日株価に一喜一憂したくない

地道にコツコツ行う長期投資は、まさに株価に一喜一憂したくない人のための投資手法です。

株を買って翌日どうなるかではなく、10年後、20年後にどうなるかを楽しみにしていくのです。

僅かな元手から億万長者を目指すのではなく、着実に資産を増やしたい人向けになるので、株式投資への考え方を変える必要があります。

まとめ

冒頭にも書きましたが、この記事は20代の頃の私に伝えたい事を書いています。それは、きっと「今」20代の人にも役立つだろうと思い、この記事を書きました。

若いうちからコツコツと継続して投資を行うのが、凡人にとっての「ほぼ」必勝法だと思います!

時間を味方につけてストレスフリーの投資を目指しましょう!

コメント